Rizika spojená s koupí nemovitosti

Pořízení vlastní nemovitosti je pro většinu lidí největší životní investicí a představuje současně poměrně stresující záležitost, neboť je spojena s celou řadou rizik. Před samotnou koupí nemovitosti je třeba vždy v katastru nemovitostí prověřit, zda nemovitost nemá právní vady. Podle občanského zákoníku neznalost údaje zapsaného do veřejného seznamu neomlouvá a právní vady zapsané v katastru nemovitostí přechází na nabyvatele. Zejména v případě financování nemovitosti bankou, mohou tato rizika vést k zamítnutí žádosti o hypoteční úvěr.

1) Právní vady zapsané v katastru nemovitostí:

– dům se nachází na cizím pozemku, případě u bytových jednotek chybí spoluvlastnický podíl na společném pozemku, přístupové cestě pod bytovým domem,

– věcná břemena – práva třetích osob. Věcných břemen je celá řada, a ne všechna představují komplikace, avšak v případě čerpání hypotéky nelze financovat nemovitosti s věcnými břemeny „in personam spojených“ s užívacími právy.

– zástavní smlouvy stávajících úvěrů, zatímco u klasických hypoték není problém po přechodnou dobu, než nastane výmaz zástavního práva původní banky, mít na nemovitosti 2 zástavní smlouvy. Problémy nastávají u nebankovních institucí a úvěrových družstev,

– ostatní právní vady: poznámka spornosti, předkupní právo, zákaz zatížení nemovitosti.

2) Právní vady nezapsané do katastru nemovitostí:

– nemovitost nevhodná do zástavy (např. bytové jednotky v RD neakceptují všechny banky, pozemek nezapsaný v územním plánu jako stavební, domy určené k jinému účelu než k bydlení, nezkolaudované nemovitosti, apod.),

– existence nájemního vztahu. Vypovězení nájemní smlouvy na dobu neurčitou může být v některých případech zdlouhavé, a proto financující banky tolerují pouze nájemní smlouvy s dobou určitou na 1 rok,

– dluhy vůči SVJ (Společenství vlastníků bytových jednotek) spojené s bytovou jednotkou, některé dluhy mohu přecházet na kupujícího, zejména prokáže-li se, že o této skutečnosti věděl. Případně neexistence samotného SVJ u bytového domu.

3) Rizika v kupní smlouvě:

– krátká lhůta splatnosti kupní ceny a na ní navazující sankce z prodlení,

– špatně nastavený harmonogram úhrady kupní ceny. Častým problémem je např. u developerských projektů požadavek banky na čerpání hypotečního úvěru, až po kolaudaci bytové jednotky,

– nevyvážený poměr sankcí ve vztahu prodávající vs. kupující,

– neexistence advokátní úschovy, kupní cena probíhá přímo na účet prodávajícího nebo přes účet realitní kanceláře.

4) Rizika ekonomická:

– nízká zástavní hodnota pro financující banku a jejich vliv na dosažené LTV,

– nedodržení plánovaného rozpočtu výstavby RD, rekonstrukce,

– neočekávané sankce za předčasné splacení stávajících úvěrů,

– vysoké splátky hypotečního úvěru, zejména v případě růstu úrokových sazeb po skončení fixace,

– vysoké pojistné u domů nacházejících se v 3. povodňové zóně,

– vyšší energetické výdaje.

5) Rizika technická:

– povodňová zóna, nachází-li se nemovitost ve 4. povodňové zóně, pak je nelze pojistit proti riziku povodně záplavy,

– horší technický stav než deklarovaný, a z toho vyplývající dodatečné náklady na opravy a udržení nemovitosti v provozu schopném stavu.

Úrokové sazby v roce 2021

Růst ceny zdrojů bank

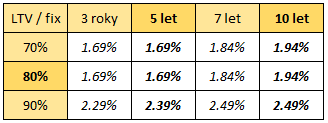

Začátkem roku dochází k růstu finančních zdrojů bank na kapitálových trzích, přičemž tato situace brzy vyústila v nevyhnutelný růst ceny služeb bankovních domů. Zejména dochází ke zdražení hypotečních úvěrů s dlouhodobými fixacemi na 7 a více let.

– MONETA jako první přistoupila ke zvýšení úrokových sazeb již v lednu 2021, v únoru přistoupila k letos druhému navýšení a od 22.3. dochází ke opětovnému zdražení pro 5, 7 a 10leté fixační období o 0,2 %,

– UniCredit Bank oznámila také zvýšení sazeb, úrokové sazby začínají od 1,79% pro 3 leté fixace při sjednání CPI,

– mBank zvýšila letos sazby ve svém úrokovém lístku také již 2x. V březnu zavádí populární 7 letu fixaci, nejnižší úrokovou sazbu bank nabízí od 1,84% pro 5 letou fixaci při sjednání pojištění Cardif,

– Sberbank srovnává úrokovou sazbu pro hypotéky na 1 mil Kč s konkurencí tj. na 1,89% při zajištění úvěru pojištěním schopnosti splácet. Platí pro fixace 5 a 7 let.

Trojice velkých bank

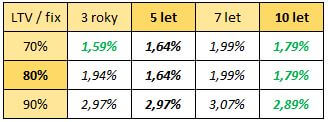

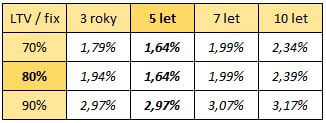

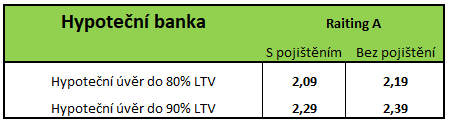

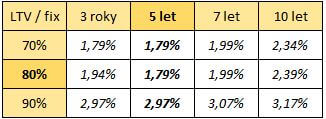

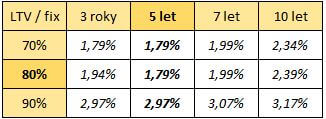

ČSOB group jejíž součástí jsou také Hypoteční banka a Českomoravská stavební spořitelna (ČMSS) oznámila zvýšení úrokových sazeb u hypotečních úvěrů se 70% LTV o 0,1 u 80% LTV o 0,2. Sazby u 90% LTV zůstávají beze změny. Změna začíná platit od 8.3.2021

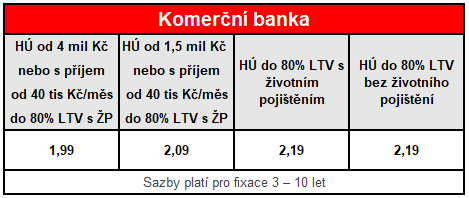

Komerční banka upravuje svůj úrokový list k 5.3.2021, obdobně jako ostatní konkurenční banky navyšuje úrokové sazby 0,1 u 80% LTV, standardní sazby pro průměrné hypotéky tak začínají od 2,39%.

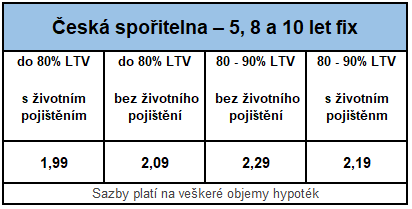

Česká spořitelna, která s KB a ČSOB společně zaujímají většinový tržní podíl, standardní sazby ve svých oficiálně publikovaných úrokových listech zatím nezměnila. S ohledem na konkurenční jednání ostatních hráčů však ochota poskytovat výraznější slevy již výrazně opadá.

Refinancování s nižšími sazbami

Většina bank dlouhodobě nabízí úrokové sazby pro refinancování dříve poskytnutých úvěrů s nižšími sazbami o 0,1 – 0,2 oproti novým hypotékám. Možnost ověření splátkové historie klienta v bankovních registrech, tak případě bezproblémového splácení umožňuje bankám snížit rizikovou přirážku. Do 23.03.2021 je možné získat 5 letou sazbu ještě za bezkonkurenčních 1,59% p.a.

Tabulka standardních sazeb únor 2021

Aktualizace 20. 03. 2021

Změny na českém bankovním trhu

Konec Equa Bank

Raiffeisenbank oznámila převzetí Equa Bank, tedy koupi 100% akcí Equa Bank od fondu AnaCap Financial Partners. Po schválení této akvizice regulační úřady, které je odhadováno na konec druhého čtvrtletí 2021, tak značka Equa Bank po 10 letech své existence splyne s Raiffeisenbank.

Equa bank patří k menším bankám, obsluhuje přibližně 480 000 klientů. Ke konci roku 2020 vykazovala celková aktiva 72 miliard Kč. Objemem poskytnutých hypoték zaujímá méně než 1% tržního podílu. Z rok 2019 banka vykázala čistý zisk 403 mil. Kč

Bankovní kolos na obzoru?

Vznikne v České republice nová třetí největší banka? Finanční skupina PPF Petra Kellnera usiluje o spojení MONETA Money bank, Air Bank, Home Credit a Zonky. Spojením těchto bank by na českém trhu vzniknula obří finanční instituce, která by zaujímala z hlediska tržního podílu třetí pozici a představovala by silnou konkurenci stabilní jedničce, tedy České spořitelně. Návrh PPF však musí nejprve odsouhlasit akcionáři MONETA Money banky.

- MONETA:

počet klientů: 1,351 milionu

počet poboček: 160

čistý zisk: 1,9 miliardy korun - Air Bank

počet klientů: 847 tisíc

počet poboček: 34

čistý zisk :1,2 miliardy korun - Zonky

počet zaúvěrovaných klientů: 66 tis.

objem poskytnutých úvěrů: 14 miliard korun

čistá ztráta: 365 miliard korun - Home Credit

objem poskytnutých úvěrů: 12 miliard korun

čistý zisk: 380 mil korun

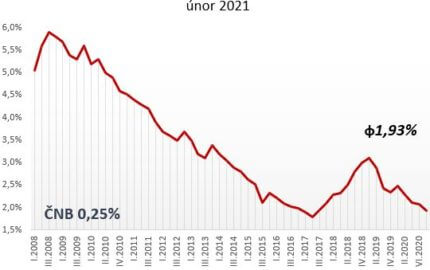

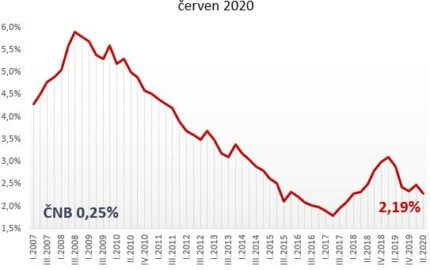

Hypoteční index

Česká národní banka

ČNB na únorovém zasedání ke změně monetární politiky zatím nepřistoupila. Bankovní rada ČNB si uvědomuje, že „ekonomika žije tak trochu na steroidech, státní pomoci zafungovaly, ale má to velkou cenu a to jsou dluhy“ (Aleš Michl). Shrnuto, lze letos očekávat postupné vracení se k normálu, a tedy i nevyhnutelný růst referenčních sazeb. ČNB prozatím pouze oznámila výhled opakovaného zvýšení referenčních sazeb během roku 2021.

Financování kontejnerových domů

Dnešním dnem zahajujeme zprostředkování úvěrů kontejnerových domů za podmínek klasických hypoték se standardní úrokovou sazbou.

Modulární domy sestavené z námořního ocelového kontejneru, umožňují po přestavbě trvalé rodinné a nebo rekreační bydlení. Z lodních kontejnerů je možné sestavovat domy různých velikostí a všech možných tvarů. Dům může být i osazen sedlovou střechou a doplněn prostornou terasou. Je to jako stavebnice lego, která může kombinovat několik 40 stopých lodních kontejnerů.

Podmínky financování:

Kontejnerový dům musí být zapsán do katastru nemovitostí, buď pod číslem popisným nebo evidenčním. Zápis v katastru záleží na tom, zda-li se dům staví za účelem stavby k trvalému bydlení, nebo k rekreačnímu účelu. Stavby na trvalé bydlení získávají číslo popisné, stavby rekreační pak číslo evidenční.

Modulární dům musí být umístněn na vlastní pozemek opatřený betonovýmí základovými patkami, svařenými s ocelovémi deskami kontejneru, tzn. mobilita domu není umožněna (rozměry patek 400/400/900 mm, nebo 500/300/900 mm).

Musí bý doložena smlouva o dílo se zhotovitelem, který je bankou podporován (např. Blokki home), současně musí být u výstavby dodržen speciální splátkový kalendář, kdy v první fázi banka uvolní max. 60% z ceny díla (jako zálohu na začátku výstavby) a následně po předání díla zbývajících 40%. Modulární dům je zpravidla stavěn ve výrobní hale firmy, a na pozemek přizvezen již hotový.

Celkové zajištění max. do 90% LTV. Pojištění domu proti živelním rizikům stejně jako u klasického rodinného domu.

Výhody moduálrních domů

Nízká pořizovací cena ve srovnání s dřevostavbou nebo zděným domem. Pro zajímavost základní provedení o velikosti 1 kontejneru je možné od 680.000 Kč (bez DPH), dispozice 2kk užitná plocha 38 m2. Doba pro výstavbu a montáž domu zpravidla 2 – 3 měsíce. Možnost dosažení energetické třídy „B“.

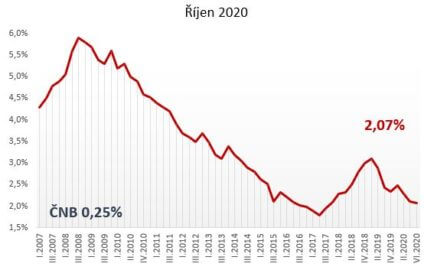

Úrokové sazby hypoték říjen 2020

Již na konci září se úrokové sazby dostaly hluboce pod 2%. Banky pokračovaly navzdory „letní úvěrové rally“, v nastavené cenové politice. Jen za červenec bylo sjednáno v absolutním objemu rekordních 60 miliard korun, tj. celkem 22 356 smluv.

Stěžejní otázkou zůstává jakým způsobem se projeví konec státem nařízeného memoranda na odklad splátek. Tzn. 1.11.2020 začalo období, kdy klienti s přerušenými úvěry začnou opět znovu řádně splácet. Banky již předem prohlásily, že budou k případným defaultům svých klientů přistupovat individuálně.

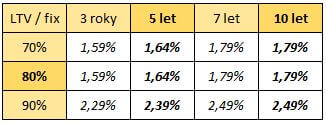

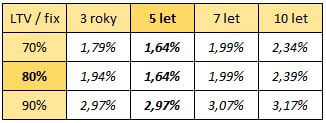

Úrokové sazby říjen 2020

Trojice velkých bank

Hypoteční banka, Česká spořitelna ani Komerční banka, které dlouhodobě zaujímají společně tržní podíl hypoték přes 70%, sazby ve svých oficiálně publikovaných úrokových listech nesnížily. Tyto banky pokračují s dlouhodobě nastavenou strategií individuálního snížení sazeb, přičemž nejnižší zaznamenaná sazba u této skupiny dosáhla 1,89% při sjednání životního pojištění.

Střed hypotečního pole

Moneta bank po převzetí Wüstenrot hypoteční banky, tvrdě usiluje o zvýšení svého tržního podílu formou low-margin refinancování. V rámci refinancování poskytuje hypotéky s minimální sazbou od 1,49% při sjednání životního pojištění.

UniCredit Bank se dlouhodobě zaměřuje na politiku „jednotné fixace“, tedy pro fixace od 5 do 10 let. Ke změně minima 1,59% však nedošlo.

Raiffeisenbank zrušila publikovaný úrokový lístek pro hypotéky a přistupuje k individuálnímu poskytování sazeb.

Low-cost

Nízkonákladová mBank, která nabízí standardně ve svém oficiálním úrokovém listu sazby od 1,69% zaznamenala rekordní zájem a naplnila kapacitu své distribuční sítě. Z tohoto důvodu není do konce roku zájem k dalšímu snižování sazeb.

Fio bank nejmenší česká banka, která poskytuje hypoteční úvěry od 1,58% dosáhla rovněž k naplnění ročního obchodního plánu a kapacity své distribuční sítě.

Tabulka standardních sazeb na listopad 2020

zdroj: statistika ČNB, vlastní analýza, aktualizace 1. 11. 2020

Refinancování

V samostatné kategorii refinancování, kde je cenová politika bank nastavena na dosažení nižší marže u již prověřených klientů, lze v listopadu 2020 získat úrokové sazby od 1,49% pro 7 letou fixaci.

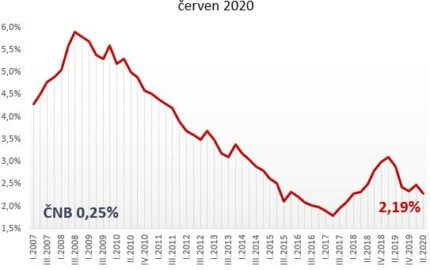

Česká národní banka

ČNB ke změně monetární politiky ani k úpravě klíčové REPO sazby nepřistoupila. Guvernér Jiří Rusnok dlouhodobě vyvrací spekulace, spočívající v zavedení záporných sazeb, navíc v současné době „rozjíždějícího inflačního vlaku“ (aktuálně 2,9%) za krok nebezpečný. Přijetí vládního návrhu na zrušení superhrubé mzdy u zaměstnanců povede spíše k dalším inflačním tlakům, přičemž jedním z nástrojů na regulaci inflace jsou právě referenční sazby. Pro ČNB se jedná tedy o další argument, proč ponechat REPO sazbu nyní beze změny.

Úrokové sazby hypoték v září 2020

Během letních měsíců se situace na hypotečním trhu zklidnila a již nedocházelo k dalším poklesům úrokových sazeb, ani k výraznějším marketingovým akcím.

Navzdory předpovídané krizi se nečekaně konala naopak „úvěrová rally“, kdy v červenci banky dokonce zaznamenaly historicky druhý nejlepší výsledek. Banky uzavřely hypotéky v absolutním objemu 21 miliard korun, tj. sjednalo se celkem 7 867 kusů hypotečních smluv.

Zda-li se jednalo o nárůst počtu refinancování starých hypoték s vyššími úroky, ukážou až další měsíce. Aktivita na realitním trhu však naznačuje spíše opak. Lidé, kteří odkládali pořízení nových nemovitostí využili výhodně nízkých sazeb na pořízení menších bytů, které rychleji mizí z trhu.

Úrokové sazby září 2020

Trojice velkých bank

Hypoteční banka, Česká spořitelna ani Komerční banka, které dlouhodobě zaujímají společně tržní podíl hypoték přes 70%, sazby ve svých oficiálně publikovaných úrokových listech nesnížily. Individuálně však tyto banky k dalšímu dodatečnému snížení v některých případech začaly přistupovat. Nejnižší zaznamenaná sazba u této skupiny dosáhla 1,89%.

Střed hypotečního pole

Klasické větší banky, které následují za hlavní trojicí bank s tržním podílem 15% se zaměřily na klienty s vyšším LTV a dlouhodobější fixací.

Raiffeisenbank zrušila publikovaný úrokový lístek pro hypotéky a přistupuje k individuálnímu poskytování sazeb.

UniCredit Bank jako první banka snižuje pro září 3 leté fixace na 1,59% a dále zavádí nově možnost refinancování až 2 roky předem.

Low-cost

Nízkonákladová mBank, která nabízí standardně ve svém oficiálním úrokovém listu sazby od 1,69% zaznamenala rekordní zájem a naplnila kapacitu své distribuční sítě. Z tohoto důvodu není zájem u mBank k dalšímu snižování sazeb.

Tabulka standardních sazeb na září 2020

zdroj: statistika ČNB, vlastní analýza, aktualizace 1. září 2020

Individuální minimum zůstává:

Odchylně od publikovaných standardních úrokový lístků, je možné v individuálních případech vyjednat dodatečnou slevu. Individuálně dosažená minimální hranice zůstává stejná, tedy od 1,54%. Pro dosažení této hodnoty je pak podmínkou excelentní bonita klienta, a dále výborná kombinace ostatních parametrů jako LTV, vysoký objem úvěru, nadstandardní a stabilní příjem klienta, a počet sjednaných doplňujících produktů.

Česká národní banka

ČNB ke změně monetární politiky ani k úpravě klíčové REPO sazby nepřistoupila. Guvernér Jiří Rusnok dlouhodobě vyvrací spekulace, spočívající v zavedení záporných sazeb, navíc v současné době „rozjíždějícího inflačního vlaku“ (aktuálně 3,4%) za krok nebezpečný. Přijetí vládního návrhu na zrušení superhrubé mzdy u zaměstnanců povede spíše k dalším inflačním tlakům, přičemž jedním z nástrojů na regulaci inflace jsou právě referenční sazby. Pro ČNB se jedná tedy o další argument, proč ponechat REPO sazbu nyní beze změny.

Promo akce září:

Nejrychlejší hypotéka?

Která banka je nejrychlejší pro vyřízení hypotéky? Ano čtete správně, nejen výše úroků a poplatků, ale také rychlost vyřízení hypotéky má svůj nezastupitelný význam.

Akce kulový blesk

Ne nadarmo se říká, „Kdo rychle dává, dvakrát dává„. Přeneseně toto lidové pravidlo platí i pro nemovitostní transakce. Každý z nás jistě zná slavnou českou komedii „Kulový blesk“, kde se dvanáct účastníků snaží vzájemně si vyměnit byty, přičemž tato nadmíru organizačně složitá akce je závislá od spolehlivosti každého účastníka. A nyní si celou situaci zkusme přenést do současné doby, kdy lidé běžně na koupi bytu potřebují hypotéku. Udělá-li jeden z účastníků chybu, rodinná komedie se pomalu mění v dramatický thriller.

Preference majitelů nemovitostí

Zejména v dnešní době, kdy je nedostatek volných nemovitostí a značný přetlak na straně kupujících, upřednostní často majitel nemovitosti zájemce s finanční hotovostí. Nedisponujete-li potřebnou hotovostí, realitní makléři se již na začátku obezřetně zajímají, jakou bankou budete koupi nemovitosti financovat, a zda-li na požadovanou hypotéku dosáhnete. Rozdíl v rychlosti vyřízení hypotéky mezi jednotlivými bankami jsou neuvěřitelné, v některých případech až 1 měsíc. Zkušení realitní makléři to dobře vědí, a proto preferují zájemce, kteří volí jednu z „rychlých bank“.

Hypoteční jednička

Pomyslným sprinterem Boltem mezi bankami je Hypoteční banka, která se zaměřuje pouze na poskytování hypoték a dokáže tak zajistit financování v nejkratším termínu. Důkazem, že se Hypoteční banka snaží neustále zlepšovat své služby, je spuštění nové služby Hypotéka na dosah. Tato služba představuje rychlý způsob jak si za 20 minut ověřit, jestli je úvěr při finanční situaci žadatele realizovatelný. Hypoteční banka standardně zvládá schválení hypotečního úvěru za 10 – 12 dní.

Česká spořitelna

Největší česká banka, patří v případě schvalování hypoték díky široké síti hypotečních center mezi rychlé banky, byť s několikadenním s odstupem se dlouhodobě pohybuje na druhém místě. Rozhodnete-li se pro Českou spořitelnu, počítejte s vyřízením hypotéky 14 – 16 dní.

Raiffeisenbank

Na pomyslném stupni vítězů se jako třetí usadila ambiciozní Raiffesenbank, která se zaměřuje na prémiovou klientelu a tomu také odpovídá úsilí poskytovat kvalitní služby. Vyřízení hypotéky za 15 – 17 dní.

Komerční banka

Z hlediska tržního podílu třetí největší hypoteční hráč Komerční banka s rychlostí na trojici nejrychlejších již nestačí. KB působí do značné míry bohužel nepředvídatelně, v některých jednoduchých situacích se s rychlostí vyřízení pohybuje okolo dvou týdnů, avšak v průměru na schválení hypotéky počítejte raději s třemi týdny a více.

„Střed bankovního pole“

Moneta bank, Sberbank, Unicreditbank, Equabank zvolíte-li některou z výše uvedených bank počítejte na schválení Vaší hypotéky raději s 1 měsícem.

Low Cost

mBank a Fio banka patří dlouhodobě mezi nejpomalejší banky ve vyřizování hypotečních úvěrů, což je dáno zejména zahlcením pobočkové sítě, která jednoduše nápor požadavků nezvládá. Tyto banky patří zpravidla mezi banky s nejnižšími úrokovými sazbami, byť se v průběhu roku jejich pořadí mění. Rozhodnete-li se pro tyto banky, počítejte s minimální lhůtou na vyřízení hypotéky až 6 týdnů.

Co způsobuje rozdíly v rychlosti zpracování?

Nejčastější příčinou proč dochází k tak velkým rozdílům v rychlosti zpracování hypotéky, je potřeba dokumentů pro vypracování ocenění nemovitosti. Tam kde se modernější banky spokojí např. s nabývacím titulem nemovitosti jen v neověřené formě, konzervativnější banky nabírají požadavkem na ověření dokumentu značnou ztrátu. Například potřeba doložení dokumentu s razítkem katastrálního úřadu dokáže způsobit i více než týdenní zpoždění.

Dalším důležitým faktorem je jednoduchost nastavených procesů, srozumitelná metodika a rychlá komunikace banky mezi jednotlivými oddělením. Svou nezastupitelnou roli plní stále lidský faktor a produktové znalosti a zkušenosti hypotečních pracovníků.

Promo akce: Pro zájemce o hypoteční úvěr poskytujeme následující vouchery:

- ocenění nemovitosti zdarma v hodnotě 4.500 Kč – stáhnout voucher

- ocenění nemovitosti zdarma v hodnotě 3.500 Kč – stáhnout voucher

- ocenění nemovitosti zdarma v hodnotě 2.500 Kč – stáhnout voucher

Vrácení daně z nabytí nemovitosti

Snaha vlády o oživení zmrazeného realitního trhu vyústila k přijetí vládního návrhu na zrušení 4% daně z nabytí nemovitých věcí. Daň již nezaplatí ti, kdo nabyli nemovitosti nejpozději v prosinci 2019 a jejichž daň byla splatná od 31. března 2020 (termín byl v rámci balíčku opatření finanční správy „Covid19“ posunut do 31.8.2020).

Vrácení zaplacené daně z nabytí nemovitosti

Vzhledem k retroaktivitě účinnosti zákona je možné také požádat o vrácení již zaplacené daně. Rozhodným datem pro posouzení nároku na vrácení již zaplacené daně, bude bráno datum vkladu vlastnického práva na katastrální úřad, vlastnické právo muselo být zapsáno od 1. prosince 2019 a později v r. 2020.

Odpočty zaplacených úroků z daní

Dobrou zprávou je zanechání odpočtu zaplacených úroků od daňového základu u daně z příjmu fyzických osob. Původní přísnější návrh na úplné zrušení odpočtu úroků vyústil ve snížení daňového limitu ze současných 300 tis. na 150 tis. Kč pro rok 2021. Výhoda odečtu úroků zůstává i po refinancování hypotečního úvěru nebo úvěru ze stavebního spoření.

Senát vrátil vládní návrh zpět Parlamentu

Senát dne 12. 8. 2020 vrátil vládní návrh zákona na zrušení daně z nemovitosti k opravě zpět Poslanecké sněmovně. Cílem Senátu je pouze oprava nekvalitní části textu, nikoliv snaha přijetí vládního návrh zablokovat. Více viz článek „Zrušení daně z nabytí nemovitostí se odkládá„.

Promo akce: Pro zájemce o hypoteční úvěr poskytujeme následující vouchery:

- ocenění nemovitosti zdarma v hodnotě 4.500 Kč – stáhnout voucher

Zrušení daně z nabytí nemovitostí se odkládá

Senát dnes vrátil vládní návrh na zrušení daně z nemovitosti k opravě Poslanecké sněmovně. Senát chce jen opravit legislativní chyby, záměrem je tedy pouze oprava nekvalitní části textu. Horní komora Parlamentu České republiky je rovněž pro zrušení nespravedlivé daně z nemovitosti.

Daň z nabytí nemovitosti 4% v současnosti platí především fyzické osoby, zatímco právnické osoby v rámci převodů obchodních podílů jsou od této daně dlouhodobě osvobozeny.

Ministryně financí Alena Schillerová zároveň slibuje, že do konce roku 2020 už by mělo být jasno a vládní návrh bude Senátem přijat a předán k finálnímu potvrzení prezidentem republiky. Ministryně zároveň potvrdila, že letos daň z nabytí nemovitosti nikdo platit již nemusí.

Možnost odpočtu zaplacených úroků z hypoték by měla být rovněž zachována.

Úrokové sazby hypoték srpen 2020

Aktivita na hypotečním trhu v první polovině léta byla spíše ve znamení dovolených, k žádným změnám sazeb ani výrazným obchodním akcím na podporu poskytování hypoték nedocházelo. Je však třeba říci, že banky tradičně v letních měsících nebývají nikterak aktivní, a každoročně se soustředí až na září, kdy se snaží dohnat plnění obchodních plánů.

Individuální minimum zůstává:

Low-cost

Nejvýraznější bankou, která se snaží rozhýbat ustálené vody hypotečního trhu byla v červenci mBank, která i nadále zůstává nejlevnějším poskytovatelem plnohodnotných hypoték v ČR. mBank se svou sazbou začínající od 1,64% se zavazuje k 5 leté faxci, a je poskytována všem, a na všechny hypoteční účely do 80% LTV.

Ostatní banky beze změny

V ostatních bankách docházelo spíše k úpravám metodiky, a aktualizaci procesů.

Např. italská Unicreditbank, se navrátila k původním limitům omezeným přes jaro kvůli očekávané krizi. Poskytování max. Výše Hú se vrátilo z 60% zpět na 80% LTV.

Hypoteční banka

Jednička na trhu oznámila pouze prodloužení stávající kampaně jednotných sazeb od 2,19% pro 3 -7 leté fixace do odvolání.

Komerční banka ani Česká spořitelna nepředstavila v červenci žádné změny produktů ani úpravy sazeb.

Je vysoce pravděpodobné, že banky vyčkávají s dalšími změnami na případnou druhou vlnu koronaviru a ukončnení státní podpory programů zaměstnanosti a podnikatelů Kurzarbeit a COVID-19.

Tabulka standardních hypotečních sazeb

Objem hypoték v pololetí vrostl

Navzdory přání většiny klientů po dalším snížení sazeb, banky pracují s „tvrdými daty“, ze kterých vyplývá, že v prvním pololetí byly sjednány hypotéky za téměř 1010 mld. Kč, což předčilo všechna pesimistická koronavirová očekávání. V počtu sjednaných kusů hypoték je však situace již jiná a letošní rok bylo sjednáno hypoték méně. Lze si tedy logicky odvodit, že vysoké ceny nemovitostí, ovlivňující výši průměrné hypotéky pomáhají bankám plnit obchodní plány.

Nárust počtu realitních makléřů

K méně viditelným změnám dochází spíše na pomyslném „podhoubí trhu zprostředkovatelů“, kdy dochází k růstu počtu realitních makléřů, kteří vstupují do oboru v důsledku ztráty klasického zaměstnání. Právě v dobách vyšší nezaměstnanosti vzniká větší prostor pro nábor nových členů. Tento jev, je patrný především u realitního trhu, kde jsou podmínky vstupu do odvětví nejjednodušší. Již nyní zaznamenáváme nové makléře, kteří se rekvalifikovali z odvětví jakými jsou cestovní trh a gastronomie.

Česká národní banka

ČNB také neohlásila, žádné změny a vyčkává na případnou stabilizaci či zhoršení krize. Byť jsme se dočkaly rekordního pádu české ekonomiky o 10%, referenční úrokové sazby zůstávají beze změny 0,25%. Guvernér Jiří Rusnok vyvrátil spekulace, spočívající v zavedení nulových úrokových sazeb, alespoň v brzké době tento bezprecedentní krok označil za nereálný. Navíc dle některých ekonomů byl propad domácího produktu očekáván ještě vyšší kolem 14%.

Odpočet úroků hypoték pro rok 2020

Se zrušením daně z nabytí nemovitosti dochází současně také k úpravě odpočtu úroků u hypoték a stavebního spoření u daně z příjmů fyzických osob.

Daňové odpočty úroků z hypoték zachovány

Odpočty zaplacených úroků z daní pro rok 2020 se snižuji z původních 300.000 Kč za rok na polovinu, tedy nově na 150.000 Kč. Do tohoto limitu se vejdou všechny hypotéky až do výše 4 či 5 milionů korun, (dle úroku a doby splatnosti).

V původním návrhu novely bylo úplně zrušení možnosti odečíst si zaplacené úroky z daní, tento návrh byl naštěstí vyhodnocen jako příliž tvrdý, většina domácností tak bude mít i nadále možnost si daň z příjmů snížit. Průměrná výše hypotéky se pohybuje okolo 2.700.000 Kč.

Od daně z nabytí nemovitosti budou osvobozeni všichni lidé, kteří si nemovitost koupili po 1.12. 2019. Novela má platit retrospektivně. Nový majitelé, kteří si již nemovitost koupili, tak nemusí ani podávat daňové přiznání. Lidé, kteří daň již stihli státu zaplatit si mohou požádat o její vrácení, psali jsme blíže zde.

Je zachování odpočtů úroků již jisté?

Novela v současném znění, tedy o zrušení daně 4% a o snížením daňový odpočtů úroků u hypoték, musí ještě projít Senátem České republiky a musí ji také podepsat prezident republiky Miloš Zeman.

Jaké úroky si můžeme odečíst?

Odečíst z daní je možné úroky z hypoték a stavebního spoření určené na následující bytové potřeby:

- – výstavba bytového domu, rodinného domu, nebo bytové jednotky,

- – koupě pozemku,

- – splacení vkladu právnické osobě jejím členem za účelem získání práva nájmu nebo užívání bytu či RD,

- – vypořádání společného jmění manželů nebo vypořádání spoludědiců,

- – platba za převod podílu v obchodní korporaci jejím členem uskutečněná k převodu nájmu,

– refinancování úvěru na bytové potřeby.

Promo akce – ocenění nemovitosti zdarma v hodnotě 3.500 Kč – voucher

Úrokové sazby hypoték v červenci 2020

Po úrokově nevýrazném červnu, který byl ve znamení dorovnání sazeb velkých hráčů na úroveň menších bank, dochází začátkem července k prolomení minimální úrokové sazby 1,79%, která se posunuje na příjemnějších 1,64%. U průměrné hypotéky 2.600.000 Kč tak klesá měsíční zatížení o 190 Kč. K tomuto razantnímu kroku se rozhodla nízkonákladová mBank, která se tak snaží zvýšit svou aktivitu a podíl na hypotečním trhu.

Tabulka standardních sazeb červenec 2020

Individuální sazby

Společně s poklesem standardních sazeb dochází také k mírnému snížení úrovně individuálně vyjednaných úrokových sazeb, které začínají od 1,54%, pro dosažení této sazby je pak podmínkou tradičně excelentní bonita klienta a příhodná kombinace ostatních parametrů LTV, výše úvěru či stabilita příjmu klienta.

Uvolnění limitů ČNB

Výrazným krokem České národní banky je úplné zrušení limitu DSTI. Výše všech měsíčních splátek úvěrů tak může překročit 50% příjmů domácnosti. Limit DSTI byl v dubnu navýšen z 45% na 50% a v červnu dochází k jeho úplnému zrušení. V současné době tak zůstává jediný základní limit a tím je 90% LTV.

Zhoršující se dostupnost bydlení

Dostupnost nového bydlení v Česku se podle společnosti Deloitte loni bohužel opět zhoršila. Nový byt vyjde na 11,4 průměrného ročního platu (PRP), v roce 2018 to bylo 11,2.

Průměrná cena novostaveb se loni meziročně zvýšila o 8,6%. V ČR tak dostupnost bydlení i nadále zůstává nejhorší v Evropě. Pro srovnání na Slovensku “stačí” 9,9 průměrných ročních platů. Stejně špatná situace jako u nás je např. v Srbsku 11.3 PRP.

Wüstenrot končí, nahrazuje jej Moneta

Na začátku července došlo ke dlouho připravovanému převzetí Wüstenrot hypoteční banky Moneta banku. Hypotéky Wüstenrot je tak možné sjednat již pouze pod značkou Moneta.

Budoucnost hypotečních sazeb

Další snižování úrokových sazeb blokuje odklad splátek. Skutečnost, že úroky během odložení splátek vracíte bance až na úplném konci splatnosti hypotéky, je jedním negativních faktorů, který má vliv na výši úrokových sazeb. To se týká zejména velkých bank, které mají na trhu vice než 70% podíl.

Z procesního hlediska, se dění v bankách se vrací do zaběhnutých kolejí, mimořádná opatření přijatá kvůli epidemii byla postupně zrušena, což je nejvíce na příkladu Sberbank, která zcela obnovila poskytování hypoték.

Sberbank obnovuje poskytování hypoték

Sberbank, která jako jediná banka zcela pozastavila poskytování nových hypoték kvůli koronavirové epidemii od 7.7.2020 přijímá opět nové žádosti. Současně banka také snižuje úrokové sazby hypoték, přičemž ty začínají od 2,19% platí při sjednání životního pojištění a zřízení Fér konta a pro 5 leté fixace do 80% LTV.

Sberbank, která v roce 2013 převala rakouskou Volksbank, patří mezi největší ruské bankovní giganty s aktivy okolo 7,5 biliónů českých korun. V tuzemsku se banka vyznačuje poskytováním ruské hypotéky, s jednodušším přístupem a mírnějšími pravidly pro klienty z Ruské Federace.

Úrokové sazby hypoték červen 2020

Po dynamickém období způsobené totálním uzavřením chodu ekonomiky celé země v dubnu, jsme se dočkali koncem května postupné stabilizace epidemické situace a pozvolného obnovování tržních aktivit.

Na finančních trzcíh bylo posledním výrazným krokem snížení úrokových sazeb ČNB na 0,25 procentních bodů (7. května). Tímto krokem ČNB vyrovnala historický rekord v novodobé historii ČR. Dle vyjádření guvernéra ČNB Jiřího Rusnoka, můžeme v červenci a následujících měsích očekávat od centrálních bankéřů vyhodnocování použité stategie, než dalších snah o oživení trhů, a sice snížením sazeb na nulu, případně zavedením záporných sazeb.

“Použití záporných sazeb ještě nelze úplně vyloučit, avšak jejich zavedení si nyní dovedu jen obtížně představit. Finanční trh v ČR má stále dostatečný přebytek likvidity a není zde zásadně omezena dostupnost úvěrů a zejména naše inflace je stále výrazně vzdálená nule a myslím, že to tak i zůstane.” Jiří Rusnok guvernér ČNB (22.05.2020).

Úrokové sazby v červnu 2020

Začátkem měsíce oznámili snižování sazeb hypotečních úvěrů bankéři z “velké trojky”, tedy velcí hráči udávající tempo a vývoj hypotečního trhu. (pozn. Hypoteční banka, Česká spořitelna a Komerční banka).

Česká spořitelna zreodukovala úrokové sazby o 0,3 procentního bodu u nejběžnějších fixací (tj. 5, 8 a 10 let). Minimální úroková sazba, kterou ČS poskytuje začíná na 1,99%. Novou cílovou skupinou banky jsou pak developerské projekty.

Komerční banka snížíla úrokové sazby dokonce až o 0,6 procentního bodu u 3 a 5 leté fixace. Minimální poskytovaná úroková sazba shodně z ČS začíná také na 1,99%. Dlouhodobou cenovou strategií banky je zaměření se na nadlimitní hypotéky tedy s objemem od 4 mil. Kč nebo na klienty s vysokými příjmy nad 40.000 Kč/měs.

Hypoteční banka snížila úrokové sazby o 0,4 procentního bodu, minimální poskytovaná úroková sazba začína od 2,09%. Strategií banky je zaměření se na kvalitu a šíři poskytovaných služeb, rychlost vnitřních procesů. Cenotvorba banky pak zaleží na komplexním raitingu klienta.

Je nutné ovšem zdůraznit, že snížení sazeb „velké trojky“ je aktuálně především dorovnáním sazeb „menších bank“, z nichž některé snižovali sazby pod 2 procenta již před měsícem. Nicméně tento krok vytváří konkurenční tlak na finančním trhu, a může být signálem ke spuštění dalšího výprodeje. Nelze totiž vyloučit ani snahu některých z hráčů „urhnout se v čele pelotonu bank“ a získat tak dodateční tržní podíl na úkor konzervativnějších bank. Náklady na získání peněžní zdrojů od ČNB nebo na mezibankovním trhu, k opětovnému snížení sazeb prostor stále ještě umožňují.

Výše oficiálních publikovaných minimálních úrokových sazeb hypoték pro červen 2020 tak zůstává zatím stále nezměněna, neboť žádná z ostatních bank se doposud nerozhodla prolomit hranici 1,79%, která je však „vykoupena drahým pojištěním“.

Tabulka minimálních sazeb červen 2020

K dosažení optimální hypotéky, tak i nadále nezbývá, než hledat vhodnou kombinaci nízkého úroku, bankovních poplatků a minimálních nákladů na doplňkové služby (osobní účet, pojištění nemovitosti, životní pojištění, kreditní karta).

ČNB opět snížila úrokové sazby

Česká národní banka dnes opakovaně snížila úrokové sazby ve snaze oživit českou ekonomiku. Úrokové sazby snížila nad očekávání trhu o výrazných 0,75 procentních bodů. 2T sazba klíčová pro hypoteční úvěry klesla z 1,00 na 0,25 procentních bodů. Hypotéky tak budou s vysokou pravděpodobnosti ještě levnější, nicméně nelze očekávat snížení sazeb hypoték o celých 0,75 bodu. Některé banky již s předstihem rovnou oznámily, že nebudou na kroky ČNB reagovat, neboť je pro ně rozhodující poptávka. Zejména velké banky mají dostatečnou likviditu a čerpají z vlastních kapitálových zdrojů, nejsou tak plně závislé na referenčních sazbách národní banky. Velké banky si dobře uvědomují upadající poptávku a neženou se do bezhlavého konkurenčního boje na trhu, který především vyčkává na ukončení globální koronavirové epidemie.

Úrokové sazby hypoték květen 2020

Dočkáme se znovu retro sazeb u hypoték? Dříve než se podíváme na úrokové sazby hypoték v květnu 2020, pojďme si shrnout klíčové události.

Dubnové události na hypotečním trhu

Vláda ČR začala koncem dubna rozvolňovat epidemická opatření, hospodářský chod země se začíná pomalu obnovovat a politici začínají mluvit o postupném vrácení běžného života do normálních kolejí v letních měsících.

Avšak hypoteční a realitní trh zažívají krizi, která v novodobé historii ČR nemá obdoby, zde dochází k útlumu teprve se zpožděním. Prodej nových nemovitostí se téměř zastavil. Lidé jednak čekají, jak dopadne projednávané zrušení daně z nabytí nemovitosti (nyní 4%). Dále pak značná část zájemců odkládá pořízení nemovitosti na stabilnější období, až nebudou ohroženi výpadkem příjmů. Dalším silným faktorem pro odklad hypotečního úvěru je také očekávání nižších úrokových sazeb ze strany ČNB, a jednotlivých hypotečních bank.

Po dubnovém snížení sazeb ČNB z 2,25% na současných 1,00%, klesly výrazně také sazby hypotečních úvěrů, avšak reálné snížení sazeb nebylo tak masivní jako v případě ČNB, tedy rozhodně ne o 1,25%.

Z tohoto pohledu mají banky ještě prostor sazby dále snižovat. První se ke zlevňování odhodlaly především malé banky, s nízkým tržním podílem. Velké banky, jakými jsou zejména Hypoteční banka, Česká spořitelna či Komerční banka zatím vyčkávají a starají se o stávající klientelu, ve smyslu minimalizace negativních dopadů spojených s žádostmi současných majitelů hypoték o odklad splátek. Některé banky dokonce předem oznámily, že nebudou na cenotvorbu stanovenou ČNB reagovat, neboť je pro ně důležitější poptávka.

Úrokové sazby hypoték v květnu 2020

V květnu můžeme očekávat snahu velkých bank „dorovnat se s konkurencí“, avšak domnívám se, že ani v květnu se výrazného plošného snížení sazeb u všech fixací nedočkáme. Důvodem může být snaha bank vyhnout se chybě a nabrat větší množství „rizikových úvěrů“, neboť hospodářská situace v zahraničí je značně nejasná a dopad na českou ekonomiku a pracovní trh v tuto chvíli nelze jednoduše odhadnout.

Tabulka minimálních sazeb květen 2020:

zdroj: statistika ČNB, vlastní analýza, aktualizace 1. květen 2020

Banky, které nyní nabízí nejnižší úrokové sazby tedy Unicredit bank (od 1,79%), Oberbank (od 1,80%) a mBank (od 1,94%) nedosahují společně ani čtvrtinu tržního podílu, a nevytváří zatím dostatečně silný tlak na větší banky.

Banky utahují své penězovody

Současně zaznamenáváme také změnu chování bank, s tím, že banky více preferují stávající klienty s prověřenou historií, svým dlouhodobým klientům pak dokážou nabídnout např. vyšší limit hypotečního úvěru, případně umožní financovat úvěr s vyšším LTV.

Banky se momentálně více soustředí na úpravu scoringových modelů a interních postupů, tak aby mohly přistupovat ke schvalování úvěrů více individuálně. Výsledkem jsou např. nová doporučení neposkytovat hypotéky žadatelům, pracujících v odvětví nejvíce zasažených krizí.

Rizikové profesní obory:

- Cestovní ruch, hotely, ubytování

- Gastronomie a pohostinství

- Kulturní a zábavní činnosti

- Letecká osobní doprava

Případným signálem ke spuštění „výprodeje“, tak bude až krok některé z trojice předních velkých bank, dění na trhu podrobně sledujeme o výsledku Vás zde průběžně budeme informovat.