Hypoteční trh květen 2022

Pokles hypotečního trhu pokračoval, objem poskytnutých hypoték v dubnu poklesnul o 40% oproti březnu, v mezi ročním srovnání pak dokonce o 60%. Výrazné ochlazení hypotečního trhu bylo způsobeno především zpřísněním limitů ČNB od 1.4.2022, navíc díky včasnému oznámení nových pravidel financování, se trh hypotékami předzásobil. Současně se již plně projevil výrazný růst úrokových sazeb doprovázený vysokou inflací (14,2%).

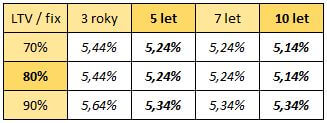

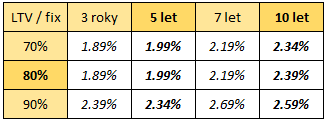

Hypoteční sazby květen 2022

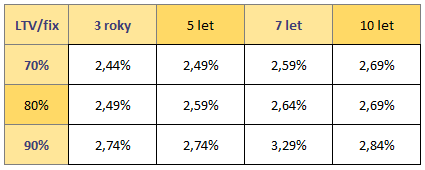

Nejvyšší zdražení úrokových sazeb nastává u tří leté fixace, která je aktuálně nejpreferovanější volbou. Cena tří letých fixací je již dražší než u dlouhodobějších fixací na 5 a 7 let. Trh očekává, že během letošního roku dosáhnou sazby svého vrcholu, a příští rok by již mohly začít klesat. Tento předpoklad utvrzuje i jmenování nového guvernéra ČNB Aleše Michla, který není zastáncem současného zpřísnění měnové politiky v boji s inflací. Blíže nám v predikování budoucnosti napoví kompletní složení nové sedmi členné bankovní rady.

Hranice 7% zatím odolává avšak v červnu bude opět hůře, před červnovým měnovým jednáním ČNB převažují očekávají, že centrální banka bude muset sazby dále zvýšit, protože to bude vysoká inflace vyžadovat. Navíc červnové zasedání bude poslední ve starém složení, tedy před obměnou bankovní rady.

MONETA Money bank přistupuje k zásadní změně cenové politiky, když 13.5. sazby všech fixací hypoték navýšila o 1 procentní bod. Banka, která patřila k nejlevnějším na trhu se stává v květnu nejdražší bankou.

Tabulka standardních sazeb květen 2022

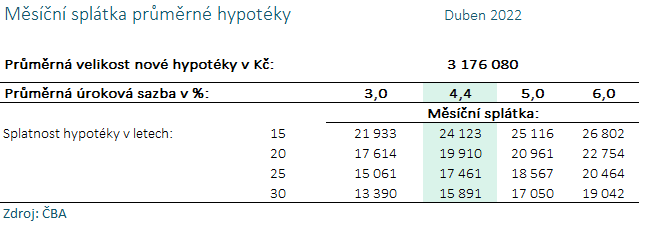

Průměrná hypotéka duben 2022: průměrná výše hypotéky v dubnu lehce poklesla na 3 176 080Kč, avšak průměrná měsíční splátka hypotéky vzrostla.

Hypotéka pro mladé

Od. 1 dubna 2022 platí přísnější limity pro poskytování hypoték, to se však netýká mladých žadatelů do 36 let. ČNB jako bankovní regulátor tak rozděluje hypoteční trh do dvou přibližně velkých skupin. Zatímco přes žadatle starší 36 let se snaží omezovat růst ceny nemovitostí, u mladých klientů si je ČNB vědoma jejich větší zranitelnosti. Zejména mladí lidé bez pomoci rodičů mají horší šance na dosažení prvního vlastního bydlení.

Limity pro poskytování hypoték (dle věku):

parametr do 36 let nad 36 let

LTV 90% 80%

DSTI 50% 45%

DTI 9,5x 8,5x

Srovnání parametrů obou skupin

Jak se projeví výše uvedené změny? U modelového případu: „koupě bytu v hodnotě 5 mil. Kč, výši hypotéky 4 mil Kč, při splátce 20.721 Kč/měs, úroku 4,69% a splatnosti 30 let„. Hlavním rozdílem je, že maximální výše dostupného úvěru ve skupině nad 36 let poklesne o 500.000 Kč.

skupina do 36 let nad 36 let

min. vlastní zdroje 500 tis. Kč 1 mil. Kč

max. výše úvěru 4,5 mil. Kč 4 mil. Kč

min. příjem (pro 4 mil HÚ) 41.442 Kč 46.466 Kč

U klienta s průměrným čistým příjmem 33.000 Kč se překročením věku 36 let sníží maximální výše hypotéky o 330.000 Kč.

Slevy pro mladé

Zavedením mírnějších limitů LTV, DST a DTI podpora bank však nekončí. Některé banky si již plně uvědomují nově vzniklý segment „mladí do 36 let“ a protože se jedná o přibližně velkou skupinu jako u „starších žadatelů“ objevují se první slevy. Např. bankovní skupina ČSOB, poskytující úvěry Hypoteční banky zavádí od 28. března podpoří mladé klienty do 36 let na cestě do vlastního bydlení slevou 0,2%

Povolené vyjímky

Nesplnit jeden z ukazatelů DSTI nebo DTI bude možné v případě, že celkové riziko bude kompenzováno jinými parametry. Současně platí možnost udělit výjimku v oběmu 5% ze všech poskytnutých úvěrů za celý rok. Pro posouzení vyjímky je však požadováno, aby byly splněny zbylé dva parametry, přičemž paramter maximální LTV tvoří nepřekočitelnou bariéru. Navíc přijaté limity mají v dnešní době již oporu v zákoně o ČNB, který umožňuje po komerčních bankách stanovené pravidla závazně vymáhat.

Na základě údajů za rok 2021, kdy bylo poskytnuto všemi bankami přes 105 tis. nových úvěrů na bydlení, lze předpokládat udělení vyjímek 350 až 400 klientům měsíčně. Kvůli dosažení ročních obchodních plánů je logické, že si budou banky vyjímky schovávat pro žadatele o nadprůměrně vysoké oběmy, tj. od 3,5 mil Kč a výše.

Poznámky:

LTV: Loan to Value (poměr výše úvěru vůči hodnotě nemovitosti)

DSTI: Debt Service to Income (poměr splátky úvěru k čistému měsíčnímu příjmu)

DTI: Debt to Income (poměr výše úvěru vůči čistému ročnímu příjmu)

Hypoteční index

Hypoteční trh březen 2022

Ve stínu válečného konfliktu ve východní Evropě doprovázeného silnou inflací, aktivita na hypotečním trhu výrazně ochlazuje. Po rekordních výsledcích během podzimu 2021, kdy se lidé snažili zabezpečit hypotéky za výhodné ceny před prudkým zdražením, se situace zcela otáčí. Objem nově sjednaných hypoték v únoru padá až o polovinu.

Česká národní banka, která během zimy vyhlásila otevřený boj s inflací (11,1% za únor 2022), nyní čelí nové výzvě oslabující české měny vůči „importním“ USD a EUR. ČNB dne 4. března zahájila devizovou intervenci proti oslabování koruny. I největší jestřábi v bankovní radě si uvědomili, že česká inflace je způsobená zejména cenovým šokem na evropském trhu energií, pohoných hmot, komodit a narušeném globálním logistickém řetězci. Tyto faktory tlačící na růst tuzemských cen nelze zkrotit pouhým zvyšováním referenčních úrokových sazeb, a tedy zdražováním domácích úvěrů.

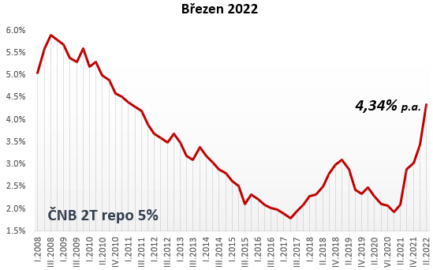

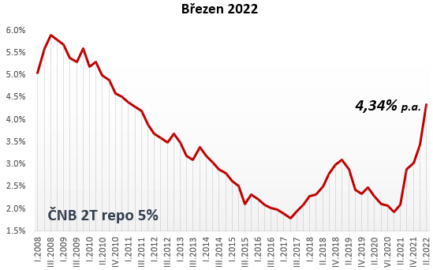

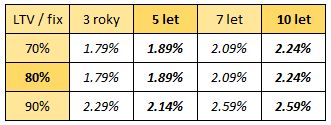

Úrokové sazby hypoték březen 2022

Hypoteční sazby se v březnu pohybují v rozpětí od 4,19% do 4,89% při sjednání doplňkového životního pojištění. Bez životního pojištění pak od 4,39% do 4,94%. Banky se postupně připravují na hlavní jarní sezónu, lze tedy brzy očekávat podporu hypoték ve formě nových „akčních slev“.

Během nejbližšího zasedání bankovních rady ČNB růst 2T repo sazby již neočekáváme, alespoň po dobu intervencí na devizovém trhu, předpokládáme ponechání na současných 4,5%. Z výše poskytovaných hypoték můžeme sledovat, že některé banky čerpají z vlatních depozitních rezerv, a proto pro ně aktuální výše repo sazby není rozhodující.

Refinancování

U refinancování, kde lze tradičně získat nejnižší sazbu se minimální sazba navýšila na 3,74% p.a.

Fake news

V posledních dnech spojených s pádem Sberbank, se šíří internetem fake news zaměřené na tuzemské banky s cílem vyvolat paniku a destabilizaci. Mohli jsme tak zaznamenat např. články o “ investičních ztrátách Raiffeisenbnak“, či o „problematické majetkové struktuře banky REVOLUT“. V důsledku toho např. více lidí začalo hromadit doma hotovost. Dle vyjádření guvernéra ČNB Jiřího Rusnoka jsou české banky jedny z nejstabilnějších v Evropě, a proto žádné výraznější problémy nehrozí.

Zpřísnění limtů hypoték

Komerční banky již v březnu začaly implementovat přísnější limity hypoték, vyžadované ČNB od 1.4.2022

Hlavní sledovaný parametr Loan-to-Value (LTV) se snižuje z 90% na 80%.

Současně se obnovují příjmová kritéria tj.:

– DTI celkový dluh vyjádřený v násobcích čistého ročního příjmu 8,5x

– DSTI poměr mezi celkovou výší splátek dluhu a čistým příjmem (měsíčně) 45%

U mladých žadatelů do 36 let budou pravidla mírnější tj.:

– LTV do 90%

– DTI do 9,5

– DSTI do 50%

Hypoteční index:

ČNB koncem roku znovu zdražuje hypotéky

Česká národní banka měsíc a půl od posledního drakonického přitvrzení znovu citelně zvedá cenu peněz. Cenrtální bankéři dnes odhlasovali navýšení klíčové 2T repo sazby na 3,75 tj. o celé 1% více. Na nový rok tak hypotéky znovu zdraží. Pět z sedmi členů bankovní rady rozhodlo o pokračování nastavného terndu, tedy boje s vysokou inflací pomocí omezování domácí poptávky. Poslední oficiálně stanovená hodnota inflace za listopad byla vypočtena 6%.

Úrokové sazby hypoték v r. 2022

Guvernér ČNB Jiří Rusnok: „V příštím roce bude nejspíše nastavený trend pokračovat, pravděpodobně se budeme muset posunout přes 4%“. Jelikož dnešní zvýšení sazeb v takové míře nebylo očekávané, hypotéky tak znovu zdraží minimálně o 0,5. Začátkem roku 2022 predikujeme, že hypoteční úvěry budou poskytovány se sazbami v rozpětí od 4,89 – 5,69% pro standardní 3 a 5 leté fixace.

Růst splátky hypotéky v r. 2022

Jak se projeví výše uvedené změny? U modelové hypotéky 3 mil. Kč, blížící se průměrné výši dnes poskytované hypotéky 3.283 tis Kč, vzroste splátka o 2.112 Kč/měs. Maximální výše dostupného úvěru pak poklesne o 484.000 Kč.

Modelace byla kalkulována pro jednoho žadatele s příjmem 30.000 Kč čistého, bez jiných úvěrových závazků, bez dětí a se s splatností 30 let.

Rok 2021

# 3,69% splátka 13.792 Kč, max. výše úvěru 3.634.000 Kč

Rok 2022

# 4,89% splátka 15.904 Kč, max. výše úvěru 3.150.000 Kč

Hypoteční index:

ČNB zpřísňuje limity hypoték

Česká národní banka zavádí od 1. dubna 2022 přísnější limity na posuzování žádostí o hypoteční úvěry.

Hlavní sledovaný parametr Loan-to-Value (LTV) se snižuje z 90% na 80%.

Současně se obnovují příjmové kritéria tj.:

– DTI celkový dluh vyjádřený v násobcích čistého ročního příjmu 8,5x

– DSTI poměr mezi celkovou výší splátek dluhu a čistým příjmem (měsíčně) 45%

U mladých žadatelů do 36 let budou pravidla mírnější tj.:

– LTV do 90%

– DTI do 9,5

– DSTI do 50%

Po výrazném zvýšení úrokových sazeb, jež se již nyní pohybují okolo 4% se tak jedná o další snahu centrálních bankéřů ochlazení rekordního hypotečního trhu a cenové bubliny. Přijaté limity cílí zejména na snížení maximální dostupné výše hypotéky.

Novela zákona o České národní bance, přijatá v březnu 2021, přidává větší pravomoci určovat pravidla poskytování hypotečních úvěrů. Doposud ČNB vydávala komerčním bankám pouze svá doporučení, které však nebyly legislativně vymahatelné. Lze tedy očekávat, že nově zavedené přísnější limity budou přísněji dodržovány.

Dle vyjádření guvernéra centrální banky Jiřího Rusnoka „byly ceny bytů ve druhém letošním čtvrtletí nadhodnoceny až o 25 %, a u investičních bytů dokonce o více než 30 %.“

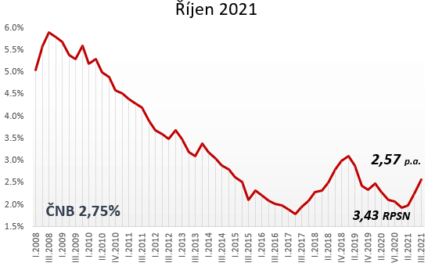

ČNB rekordně poslala hypotéky vzhůru

Česká národní banka dnes rekordně zvýšila referenční úrokovou sazbu o 1,25 procentích bodů. Hypotéky tak znovu výrazně podraží. ČNB zvyšuje 2T repo sazbu na 2,75 %. Bankovní rada se rozhodla k radikálnímu kroku, který nemá v české historii období, kvůli extrémně vysoké inflaci. Poslední stanovená hodnota inflace za říjen byla vypočtena dle spotřebního koše na 4,9%. Očekávaná hodnota bude s vysokou pravděpodobností nadále růst min. k 6%.

Úrokové sazby hypoték v r. 2022

Jelikož dnešní zvýšení sazeb ČNB bylo bankovními stratégy očekávané v míře od 0,5 do 0,75, hypotéky tak nemusí zdražit ve stejné výši, neboť očekávané utažení měnových šroubů, již bylo promítnuto do cenotvorby uplynulých dnů. Částečně bez ohledu na aktuální cenu zdrojů, komerční banky v uplynulých týdnech již přistoupily ke zvyšování sazeb hypoték také ze strategických důvodů, aby měly během hlavní sezóny prostor pro akční slevy.

Začátkem roku však 2022 očekáváme, že hypoteční úvěry budou poskytovány se sazbami začínajícími od 4,69 – 5% pro standardní 3 a 5 leté fixace. Sjednání dlouhodobých fixací na 7 a 10 let přestane dávat ekonomický smysl.

Růst splátky hypotéky v r. 2022

Jak se projeví výše uvedené změny? U modelové hypotéky 3 mil. Kč, blížící se průměrné výši dnes poskytované hypotéky 3.283 tis Kč, vzroste splátka o více než 2.000 Kč/měs. Maximální výše dostupného úvěru pak poklesne o 487.000 Kč.

Modelace byla kalkulována pro jednoho žadatele s příjmem 30.000 Kč čistého, bez jiných úvěrovcýh závazků, a splatností 30 let.

Rok 2021

# 3,49% splátka 13.455 Kč, max. výše úvěru 3.628.000 Kč

Rok 2022

# 4,69% splátka 15.541 Kč, max. výše úvěru 3.141.000 Kč

Hypoteční index:

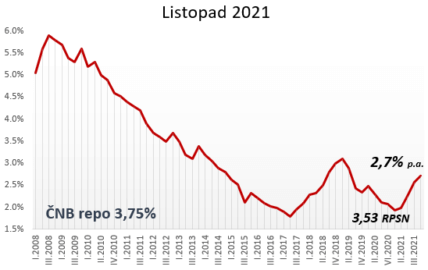

Úrokové sazby hypoték listopad 2021

Již během října se úrokové sazby dostaly nad 3%. Komerční banky tak po výrazném utažení měnových šroubů ekonomiky přitvrdily v tempu růstu hypotečních sazeb.

Za poslední kvartál se sazby zvedly dokonce až o 1%, přičemž u průměrné hypotéky tato dlouho nebývalá změna představuje skok ve splátce o více než 1.000 Kč.

Úrokové sazby listopad 2021

Na příštím zasedání bankovních rady ČNB, pořádané ve čtvrtek 4.11.2021 se očekává opětovné zvýšení referenční 2T sazby min o 0,5 bodů. Ve hře je však také zopakování posledního historicky nejradikálnějšího skoku o 0,75 bodu. Někteří ekonomové prakticky již nyní hovoří o dosažení úrovně 4% pro hypotéky poskytnuté v roce 2022. Hypoteční sazby v roce 2022 by se měli začít poskytovat v rozpěttí od 3,8 – 4,1%

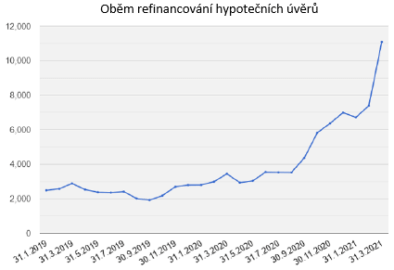

Konec refinancování

S rostoucími úrokovými sazbami současně opadá zájem o refinancování dříve poskytnutých úvěrů se 7, 5 a 3 letými fixacemi. V listopadu tak jsme svědky konce čistého refinancování, neboť předčasné zajištění výhodné sazby před koncem fixace běžící hypotéky přestalo dávat ekonomický smysl. Účel refinancování tak bude plnit pouze funkci konsolidace více úvěrů.

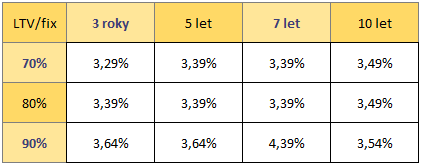

Tabulka standardních sazeb na listopad 2021

zdroj: statistika ČNB, vlastní analýza, aktualizace 20. 11. 2021

Refinancování

U úvěrů s účelem refinancování, u kterých je cenová politika tvořena s nižší marží, lze naposledy získat sazbu ještě s 2,44% p.a. – během listopadu, však nastane růst i této minimální hranice min na 3,29% p.a.

Průměrná hypotéka říjen 2021: 3 186 000 Kč, odpovídá splátce 13 936 Kč, při sazbě 3,29% p.a. a splatnosti 30 let

Hypoteční index

Skladba indexu: index je tvořen aritmetickým průměrem sazeb hypotečních úvěrů poskytnutých s 3, 5 a 7 letou fixací, podíl úvěrů sjednaných bez doplňkových bankovních produktů (životní pojištění, poj. schopnosti splácet, kreditní karta, investice) představuje 80-85%, podíl zvýhodněných úvěrů na refinancování dosáhl 35%, index nezahrnuje produkty stavebních spořitelen. Výše sazby v indexu nezobrazuje aktuální situaci na hypotečním trhu, avšak stav přibližně před 2 měsíci.

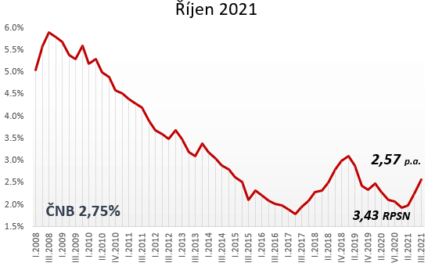

Úrokové sazby hypoték říjen 2021

Dočkáme se nových opatření, na ochlazení přepáleného realitního trhu? Ve dnech 8. a 9. října se konají nejdůležitější volby v zemi, ve kterých opanovalo také téma zhoršující se krize bydlení. Česká národní banka pak naplno vyhlásila otevřený boj rostoucí inflaci, jehož důsledkem je skokové navýšení 2T REPO sazby o 0,75% na 1,50%. Tak vysoký růst banka učinila naposledy v roce 1997. Podle centrálních bankéřů navíc lze očekávat zvýšení sazeb i na dalších dvou zasedání rady, tj. do konce roku ještě 2x, pravděpodobně již jen o 0,5 – 0,75%.

Úrokové sazby hypoték v říjnu 2021

Říjen můžeme charakterizovat jako měsíc boje s inflací. Inflace celého spotřebního koše, dosáhla v srpnu 4,1%, očekává se však růst inflace až k 8-9%.

Je-li motivem ČNB snaha ovlivnit také dynamicky rostoucí ceny nemovitosti, můžeme očekávat, vliv zvýšené 2T REPO přibližně za rok. V inflačním spotřebním koši se totiž ceny nemovitostí vůbec nesledují. Dle metodiky Českého statistického úřadu jsou nemovitosti brány jako dlouhodobé investice, a do spotřebního koše je zařazen pouze nájem.

Vzhledem k neočekávanému skokovému navýšení ceny zdrojů na kapitálových trzích, lze očekávat brzský růst i ceny hypotečních úvěrů nad 3% u většiny bank. Aktuálně nejdražší hypotéky poskytují banky s nízkým objemem vlastních zdrojů. Dobrým příkladem jsou mBank, Airbank či Equabank, které si musí půjčovat na mezibankovním trhu více než velké banky se stabilní základnou účtů, umožňující bance lepší řízení likvidity aktiv a cash-flow.

Další růst sazeb hypoték

Dle předběžných informací budou první banky zdražovat již koncem příštího týdne. U České spořitelny se očekává růst 0,4 až 0,5%, další pak budou během dalších dní brzy následovat.

Tabulka minimálních sazeb říjen 2021:

aktualizace 1. říjen 2021

Refinancování

Většina bank zpravidla nabízí úrokové sazby pro refinancování dříve poskytnutých úvěrů s nižšími sazbami o 0,1 – 0,2 o proti novým hypotékám. Možnost ověření splátkové historie klienta v bankovních registrech, tak v případě bezproblémového splácení umožňuje bankám snížit rizikovou přirážku. Aktuálně je možné získat sazbu ještě za 2,14% p.a. – během října však očekáváme zvýšení i této minimální hranice.

„Refinancování hypotečních úvěrů ustupuje, v září se již projevily vyšší sazby, podíl refinancovaných úvěrů na celkovém oběmu poskytnutých hypoték se vrací na standardní hodnoty, které se dlouhodobě pohybují okolo 15 – 20%.

Průměrná hypotéka září 2021: 3 350 000 Kč, odpovídá splátce 12 925 Kč, při sazbě 2,32% p.a. a splatnosti 30 let

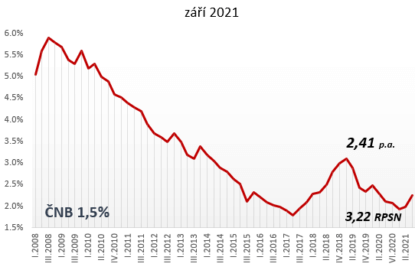

Hypoteční index září 2021

Skladba indexu: index je tvořen aritmetickým průměrem sazeb hypotečních úvěrů poskytnutých s 3, 5 a 7 letou fixací, podíl úvěrů sjednaných bez doplňkových bankovních produktů (životní pojištění, poj. schopnosti splácet, kreditní karta, investice) představuje 80-85%, podíl zvýhodněných úvěrů na refinancování dosáhl 35%, index nezahrnuje produkty stavebních spořitelen. Výše sazby v indexu nezobrazuje aktuální situaci na hypotečním trhu, avšak stav přibližně před 2 měsíci.

(zdroj: statistika ČNB, ČSA a komerční banky)

Dostupné bydlení dle politických stran

Prohlubující se krize bydlení, se stává důležitým tématem pro říjnové volby do Poslanecké sněmovny konané 8. až 9. října. Přístupy jednotlivých politických stran se liší, nicméně je zřejmé, že bez rázného a rychlého zásahu se situace sama nezlepší, a pravděpodobně se bude i nadále zhoršovat. Bohužel děsivně prohlubující se státní dluh nevěstí nic dobrého. Naneštěstí zadlužování státní kasy je poháněno motivací politiků po znovuzvolení, kteří v zápalu volebního boje jsou schopni slíbit i v praxi nerálně prosaditelná řešení.

Přehled návrhů jednotlivých politických stran:

ANO

Vládní hnutí ANO chce dosáhnout vyšší výstavby zejména dotažením nového stavebního zákona do konce. Zcela nový stavební zákon a digitalizace státní správy, mají zajistit rychlejší vydávání stavebního povolení tolik potřebných developerských projektů.

Hnutí dále navrhuje spolupráci veřejného a soukromého sektoru (PPP projektů), tj. vyzkoušet spojení státu a obcí, které mají pozemky, se soukromými stavebními firmami, které ovládají potřebná technologická know-how.

ANO dále podporuje program Výstavba, který obcím umožňuje získat dotace na výstavbu sociálních bytů.

Česká strana sociálně demoktratická

Koaliční ČSSD se chce zaměřit na dostupnost bydlení pro střední vrstvy a nízkopříjmové domácnosti, tak aby nikdo neplatil za bydlení víc, než 30 % čistých rodinných příjmů. Pokud by nemovitost byla dražší, měl by stát s financováním pomoci.

▶ zachování nízké daně z nemovitostí pro 1. až 3. nemovitost na fyzickou osobu, vyšší daně pro 4. a další nemovitost,

▶ regulace služeb Airbnb, které poskytují jen krátkodobé bydlení,

▶ ustanovení Státního bytového fondu, který bude kupovat byty a pronajímat je za regulované ceny ohroženým skupinám (např. hendipovaným lidem, seniorům, samoživitelkám, mladým rodinám s dětmi).

Pirátská strana a STAN

Toto uskupení navrhuje primárně zrychlit výstavbu nemovitostí implementací nového stavebního zákona na principu „jedno místo – jeden formulář – jedno řízení“ založené na čtyřech pilířích:

▶ územní plánování jako základní nástroj rozvoje municipalit,

▶ profesionální ochrana nemovitostí ve veřejném zájmu,

▶ digitalizace stavebních úřadů a územního plánování,

▶ transparentní stavebně-povolovací procesy.

Dle uskupení je dále důležitá oblast sociálního bydlení, a využití neobývaných městských bytů či bytů před rekonstrukcí.

KDU-ČSL

KDU-ČSL rozděluje svůj plán na podporu občanům a pro stavebníky a obce.

Pro občany:

▶ zvýhodněné hypotéky na prvobydlení, formou nižší spoluúčasti, bez ohledu na věk a rodinný stav,

▶ snížení DPH u výstavby a rekonstrukce standardních bytů z 15 % na 10 %,

▶ více peněz na bydlení do Státního fondu podpory investic.

Pro obce a stavebníky:

▶ výhodnější podmínky pro obce, které staví na místě tzv. brownfieldů,

▶ zkrácení odpisové doby, u investic do nájemního bydlení,

▶ zkrácení lhůty pro uplatnění daně z příjmů při prodeji nemovitosti do 5 let,

▶ uvolnění státních pozemků pro výstavbu,

▶ zrychlení a zjednodušení stavebního řízení

Občanská demokratická strana

Hlavním motivem ODS je idea, že „cesta k dostupnému bydlení nevede přes bláznivé regulace, ale přes jednoduché stavební řízení„. Dle této strany je stežejní přijetí jednoduchého stavebního zákona, a dále spolupráce veřejného a soukromého sektoru (PPP projeky).

▶ daňové úlevy při výstavbě rodinných domů či u rekonstrukce bydlení,

▶ dostupné sociální bydlení, tj. sociální nájem a jednoduchý systém dávek (sloučení doplatku a příspěvku na bydlení),

▶ podpora zvýhodněného financování u prvního bydlení mladých rodin.

Komunistická strana Čech a Moravy

KSČM navrhuje jít cestou výstavby státních, městských a družstevních bytů, které mají být snadno dostupné zejména pro mladé rodiny a ovdovělé seniory. Vizí strany je výstavba až 40 tis bytových jednotek za rok, přičem z toho by mělo být ideálně 5.000 družstevních s účastí měst. (město poskytne pozemek, získá za něj byty).

▶ výhodné půjčky mladým, a nevratné půjčky na vybavení při narození dítěte,

▶ dlouhodobá koncepce bydlení jako povinná součást rozvoje každé obce,

▶ spolupráce družstev s developery, a povinnost nabídnout část bytů obci,

▶ snížení nájemného u obecních bytů, a vytvoření tlaku na tržní prostředí.

Svoboda a přímá demokracie

Prioritou SPD je rodina na 1. místě. Pro pracující rodiny chce strana prosadit výhodné manželské půjčky (ve výši 800 000 Kč). Měsíční splátka by se pak vždy při narození dítěte v rodině významně snižovala. Pomoci by měl rovněž státní příspěvek určený na splácení hypotéky rodinám v době, kdy jeden z rodičů pečuje o dítě v rámci tzv. rodičovské dovolené. Stranu nabídky chce strana podpořit výstavbou startovacích a seniorských bytů a družstevního bydlení.

Je fér připomenout, že každoročně zhoršující se dostupnost bydlení, není problémem jen České republiky. Stejně tak jako u nás, tak také ve světě se v době krize a nízkých úrokových sazeb staly magnetem spekulantů, stabilní dlouhodobou investicí, a v neposlední řadě nástrojem boje s inflací.

Úrokové sazby hypoték září 2021

Prohlubující bytová krize se stává politickým tématem pro říjnové volby do Poslanecké sněmovny. Přístupy jednotlivých politických stran se liší, nicméně je zřejmé, že bez radikálnějšího státního zásahu se dostupnost bydlení jen působením trhu nevyřeší. I pokud bychom přistoupili na nereálnou vizi rychlého politického řešení a nastartování potřebné výstavby bytových domů, nebude to stačit.

Výrazně rostoucí ceny nemovitostí, kromě minimální výstavby zhoršuje vysoká inflace stavebních materiálů. Průměrná inflace ve stavebnictví 11,3% za srpen, však ani zdaleka nezohledňuje skutečné navýšení nákladů v důsledku hyperinflace u důležitých meteriálů jako ocel, dřevo, izolace, či plasty.

„Všeobecná inflace“ celého spotřebního koše, která v srpnu vystřelila na 4,1%, již dvojnásobně překračuje hlavní cíl ČNB stanovený na 2%. Centrální banka předem avizovala další zvyšování referenčních sazeb do konce roku. Podle některých bankéřů, lze očekávat zvýšení na každém dalším zasedání rady ČNB. Viceguvernér Marek Mora pak navrhuje na nejbližší zasedání růst rovnou o 0,5 místo standarndích 0,25.

Úrokové sazby září 2021

Září je charakterizováno pokračujícím zdražováním hypoték. Téměř všechny banky ohlásily, že budou během měsíce znovu zvyšovat sazby. Období rekordně levných hypoték je tak definitivně za námi.

Navzdory rostoucím cenám nemovitostí zájem o pořízení vlastního bydlení neopadá. Avšak data za srpen ukazují mírné ochlazení poptávky. Přinejmenším „čisté refinancování“, které donedávna představovalo 24℅ až 33℅ z celkového oběmu, pro drtivou část klientů přestává mít smysl.

Trojice velkých bank

Hypoteční banka, Česká spořitelna a Komerční banka, stabilně sdílející tržní podíl přes 70%, shodně oznámily v publikovaných listech pro září zvýšení u všech fixací o 0,2 bodu. Změna se týká rovněž i developerských projektů. Standardní sazby bez doplňkových produktů, tak již atakují 3% hranici.

Střed hypotečního pole

Ambiciózní a progresivní MONETA MONEY Bank, která tvrdě útočí na tržní podíl, u klasických hypoték začíná od 2,54% pro 3Y fix, preferovaný 5Y fix pak od 2,74%.

Raiffeisenbank, poskytující individuální hypotéky pro prémiové klienty, začíná na 2,54% pro 3 leté fixace.

UniCredit Bank, specializující se na dlouhodobé fixace, k 10.9. navyšuje na 2,79% svou nejdelší 10Y fixaci, na 2,89% pak navyšuje pro 3 a 5 letý fix.

Sberbank, navýšení sazeb od 20.9, minimálnní sazby u refinancování od 2,54% p.a., koupě nemovitosti od 2,69% p.a., výstavba RD 2,74%

Nízkonákladové banky

mBank, vysoce závislá na ceně zdrojů na kapitálových trzích zdražia ze všech bank nejvíce. Hypotéky poskytuje od 3,09%

Equabank, ve shodě se svým vlastníkem Raiffeisenbank, poskytuje hypotéky od 2,54% pro 3 leté fixace.

Refinancování

Většina bank zpravidla nabízí úrokové sazby pro refinancování dříve poskytnutých úvěrů s nižšími sazbami o proti novým hypotékám, rozpětí mezi refinancovanou a novou hypotékou se prohloubilo o 0,3. Pro refinancování v červnu bude naposledy ještě možné získat sazbu 2,14% p.a.

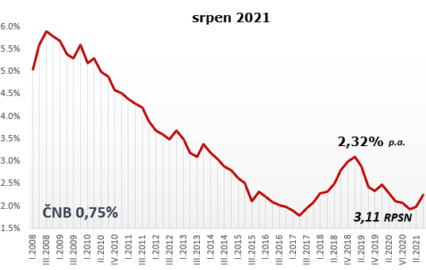

Úrokové sazby hypoték srpen 2021

Skokový růst inflace

Již delší dobu akcelerující inflace, nevyhnutelně vedla k zásahu ČNB, jejíž základní cíl 2% se nedaří plnit. Červencová inflace 3,4% odráží zvýšenou globální poptávku a nedostatek zboží, v důsledku lockdownu výrobních provozů a přetížení globálních dodavatelských řetězců a dopravních kapacit.

Je fér upřesnit, že inflace je měřena pomocí spotřebního koše zboží, které mají svoji danou váhu. „Individuální vnímání inflace“, je tedy pro každou rodinu jinné, většinou však výrazně vyšší.

Hyperinflace ve stavebnictví

V případě stavebních materiálů pozorujeme u některých druhů stavebnin již hyperinfalci. Zejména ocel, plasty a izolační materiály zdražili o více než 100%. Dřevo dokonce o více než 200%. Skladové zásoby ve stavebninách téměř neexistují a o vstupní materiál z Číny je celosvětově enormní zájem. Dalším negativním faktorem ovlivňující stavebnictví, je zdražení ceny mezinárodní dopravy v důsledku růstu ceny ropy.

zdroj: ČNB

Růst hypotečních sazeb

Navzdory rekordnímu růstu cen nemovitostí, a jejich nedostatku zájem o hypotéky nijak neopadl. Banky nadále pokračují ve zdražování. Dle červencového hypo-indexu, byla průměrná hypotéka sjednána s 2,24%. Růst sazeb banky ohlásili i pro srpen.

Přístup ČNB

Podle ekonomů i samotných členů bankovní rady, lze do konce roku předpokládat ještě dvojí zvýšení referenčních sazeb v rozsahu o 0,5 – 0,75 bodů. Otevřeně se začíná mluvit také o zpřísnění „technických“ podmínek pro poskytování hypoték. Přesnou podobu centrální bankéři jestě nezvěřejnili. S ohledem na rožšířené pravomoci ČNB, které již stvrdil svým podpisem i prezent republiky, lze očekávat snížení maximální výše LTV a zpřísnění parametrů DSTI a DTI, tak jak tomu bylo již v minulosti. O nových pravidlech ČNB jsme psali zde.

Refinancování

Většina bank zpravidla nabízí úrokové sazby pro refinancování dříve poskytnutých úvěrů s nižšími sazbami o proti novým hypotékám, rozpětí mezi refinancovanou a novou hypotékou se prohloubilo o 0,3. Pro refinancování v srpnu je možné získat sazbu 2,14% p.a.

Průměrná hypotéka červenec 2021: 3 215 500Kč, odpovídá splátce 12 687 Kč, při sazbě 2,49% p.a. a splatnosti 30 let

Zdroje: ČNB, Patria, Bloomberg

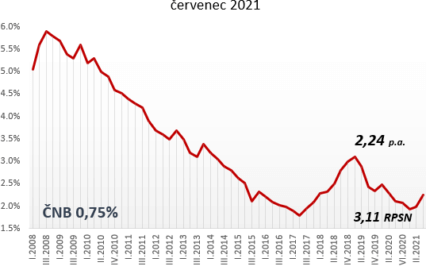

Úrokové sazby hypoték červen 2021

Zhoršující se dostupnost bydlení

Uplynulé týdny byly ve znamení zhoršující se bytové krize. Celková dostupnost nového bydlení v Česku se opět výrazněji zhoršila. Nový byt vyjde na 11,9 průměrného ročního platu (PRP), v roce 2020 to bylo 11,6. Ceny rostly rychleji než v uplynulých letech u všech typů nemovitostí, v hrubém průměru pro celou ČR o 10,6%. V nejexponovanějším Brně, byl roční růst dokonce až o rekordních 27% a index PPR dosáhl 13.

Navzdory nedostatku volných nemovitostí zájem o hypotéky neopadl, úrokové sazby se stabilizovaly, a již nedocházelo k tak masivnímu zdražování bank jako na začátku března. Hypoteční sazby se zvýšily v průměru o 0,1 bodu napříč všemi fixacemi. Hypoteční banka (ČSOB), MONETA, Sberbank a Unicreditbank, však již s předstihem ohlásili další navýšení v průběhu června.

Člen představensta a bývalý generální ředitel Hypoteční banky Jan Sadil predikuje dokonce roku růst úroků u ČSOB až ke 3%, více zde:

Tabulka minimálních sazeb červen 2021:

zdroj: statistika ČNB, vlastní analýza, aktualizace 1. červen 2021

Zdražení ČNB se přibližuje

Podle ekonomů i samotných členů bankovní rady České národní banky se většina odvětví ekonomiky rychle zotavují. Nákupní apetit v na globálních trzích způsobuje výrazný růst nežádoucí inflace, kterou bude muset ČNB dříve či později krotit. Do konce roku se předpokládá min. dvojnásobné zvýšení v celkovém rozsahu o 0,25 – 0,5 bodů.

Pravidla ČNB, rozšíření pravomocí po vetu senátu schválila sněmovna, čeká se na podpis prezidenta. Sněmovna definitivně odmítla návrhy Senátu, který požadoval mírnější podmínky pro hypoteční banky. O nových pravidlech ČNB jsem psali zde.

Refinancování

Většina bank zpravidla nabízí úrokové sazby pro refinancování dříve poskytnutých úvěrů s nižšími sazbami o proti novým hypotékám, rozpětí mezi refinancovanou a novou hypotékou se prohloubilo o 0,3. Pro refinancování v červnu bude naposledy ještě možné získat sazbu 1,59% p.a.

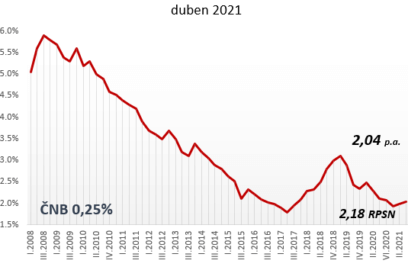

Průměrná hypotéka květen 2021: 3 155 800Kč, odpovídá splátce 11 728 Kč, při sazbě 2,04% p.a. a splatnosti 30 let

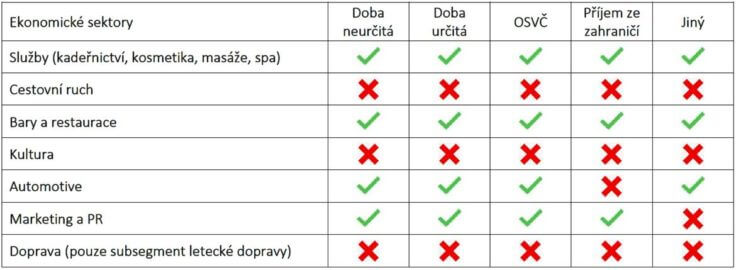

Restrikce pro ekonomické sektory:

zlepšující se situace na trhu práce umožňuje bankám uvolnit restrikce pro poskytování hypoték pro vybrané obory:

Zdroje: Patria, Bloomberg

Úrokové sazby hypoték květen 2021

Dočkáme ochlazení hypoteční horečky? Dříve než se podíváme na úrokové sazby hypoték v květnu 2021, pojďme si shrnout klíčové události minulých dnů

Dubnové události na hypotečním trhu

Během měsíce dubna vypukla naplno hypoteční horečka, která započala již během března, kdy banky poskytli 14,4 tisíc kusů hypoték v rekordním objemu 44,7 miliard Kč. Během dubna byly banky navzdory růstu sazeb doslova zahlceny novými žádostmi a ceny nemovitostí pokračovaly v růstu. Epidemie začala znatelně slábnout, na což vláda reagovala představením plánu na rozvolnění epidemických opatření. Očekávání lidí na vrácení do běžného plnohodnotného života se pozitivně projevuje na optimistickém chování lidí, kteří se snaží využít příležitosti, a stále ještě dostupných hypoték.

Úrokové sazby hypoték v květnu 2021

V květnu očekáváme další postupný mírný růst úrokových sazeb u většiny bank. Podle České bankovní asociace plánuje v nejbližší době novou hypotéku až 13% lidí. Lidé zbaveni nejistoty z epidemie, nyní více vnímají zhoršenou dostupnost bydlení. Dle průzkumu většina lidí očekává další růst úroků a zpřísnění hypoték, v důsledku zásahu ČNB posílené novými pravomocemi.

Na realitním trhu navíc existuje stále významná skupina investorů občanů, kteří posíleni zrušením superhrubé mzdy a „nahromaděnými koronavirovými úsporami“, hledají další nemovitosti za účelem pronájmu. Investice do rezidenčních nemovitostí považuje za atraktivní více než 25% obyvatel ČR, přičemž přibližně polovina obyvatel považuje nákup nemovitosti jako bezpečnou stabilní investici. Dlouhodobě pozorujeme rovněž rostoucí zájem o „chalupaření“, kdy lidé utíkají z velkých měst na venkov, a investují do pořízení, rekonstrukce a rozšiřování svých rekreačních objektů.

Květen můžeme charakterizovat jako měsíc konce individuálních slev, kdy stále častěji dochází k poskytnutí úvěrů za standardních publikovaných sazeb i u velkých bank, které zpravidla uvádějí sazby vyšší, nicméně v minulosti často nabídly dodatečnou individuální slevu.

Tabulka minimálních sazeb květen 2021:

zdroj: statistika ČNB, vlastní analýza, aktualizace 1. květen 2021

Hypoteční banka, mBank a Sberbank navíc oznamují již s předstihem další zvýšení úrokových sazeb od 3. května 2021 ve výši +0,2 bodů.

Refinancování

Většina bank zpravidla nabízí úrokové sazby pro refinancování dříve poskytnutých úvěrů s nižšími sazbami o 0,1 – 0,2 o proti novým hypotékám. Možnost ověření splátkové historie klienta v bankovních registrech, tak v případě bezproblémového splácení umožňuje bankám snížit rizikovou přirážku. Aktuálně je možné získat sazbu ještě za 1,59% p.a. – v průběhu května však očekáváme zvýšení i této minimální hranice.

„Refinancování hypotečních úvěrů hraje stále důležitější roli, v dubnu dosáhlo refinancování nového rekordu, měsíční objem refinancovaných úvěrů byl v 5× vyšší“

Průměrná hypotéka květen 2021: 3 155 800 Kč, odpovídá splátce 11 728 Kč, při sazbě 2,04% p.a. a splatnosti 30 let

Hypoteční index duben 2021

Skladba indexu: index je tvořen aritmetickým průměrem sazeb hypotečních úvěrů poskytnutých s 3, 5 a 7 letou fixací, podíl úvěrů sjednaných bez doplňkových bankovních produktů (životní pojištění, poj. schopnosti splácet, kreditní karta, investice) představuje 80-85%, podíl zvýhodněných úvěrů na refinancování dosáhl 35%, index nezahrnuje produkty stavebních spořitelen. Výše sazby v indexu nezobrazuje aktuální situaci na hypotečním trhu, avšak stav přibližně před 2 měsíci.

(zdroj: statistika ČNB, ČSA a komerční banky)

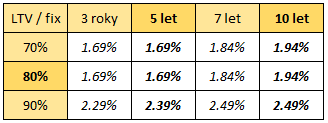

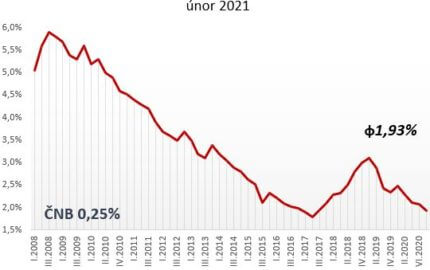

Úrokové sazby hypoték na duben 2021

Po zimě, která byla ve znamení nečekané hypoteční rally, jakou český trh během zimního období dosud nezažil, přistoupily banky ke zvýšení úrokových sazeb hypotečních úvěrů. Poskytnutých hypoték oproti roku 2020 bylo v zimě o neskutečných 41,5% více. Přestože referenční úroková sazba ČNB 2T repo zůstává na 0,25%, bankám se zvýšily finanční zdroje na kapitálových trzích, což se projevilo zejména zdražením u dlouhodobějších fixací 7 a 10 let. Po delší době se tak trend poklesu sazeb zastavil a v březnu došlo k růstu u 5 leté fixace o 0,2 bodů, pro potvrzení nového trendu je však třeba vyčkat minimálně ještě jeden další měsíc.

Úrokové sazby na duben 2021

Během dubna lze předpokládat stabilizaci situace, neboť s ohledem na nastupující jarní hypoteční sezónu, začíná bankám nejdůležitější období kdy se snaží naplnit své obchodní plány. Banky budou s ohledem na konkurenci s dalším zvýšením sazeb obezřetelnější. Lidé a firmy využili daňového bonusu, tj. fakty zrušení daně z nabytí nemovitosti 4% a historicky nízké úrokové sazby, vytovořily v době nejistoty zajímavou obchodní příležitost ve formě koupě investičních bytů. Tato příležitost se však díky rostoucím sazbám částečně omezila. Ten kdo tedy měl zájem o koupi další nemovitosti, tak již zpravidla během zimy učinil.

Začátek roku byl rovněž výrazně ovlivněn refinancováním, podíl refinancovaných úvěrů představoval 35% vůči nové produkci (standardně se podíl refinancovaných úvěrů pohybuje okolo 15%). Navíc v důsledku vyčerpané státní pomoci ve formě kompenzací firem během opakovaných lockdownů, nelze očekávat tak vysokou aktivitu na realitním trhu.

Všechny tyto faktory naznačují budoucí pokles objemu poskytnutých hypoték, a tudíž jen mírné změny bank v nastavené cenové politice.

Tabulka standardních sazeb duben 2021

zdroj: sazby komerčních bank, aktualizace 7. dubena 2021

Hypotéka roku 2020

Profesní ocenění hypotéka roku za r. 2020 získává Hypoteční banka (ČSOB), uznání od profesionálů se bance dostalo za digitalizaci služeb a rychlost. Hypoteční banka se od dubna mění v „koncernovou“ ČSOB, do jejíž finančí skupiny dlouhodobě patří, a jejíž hypotéky ČSOB již sjednává.

Refinancování

Většina bank zpravidla nabízí úrokové sazby pro refinancování dříve poskytnutých úvěrů s nižšími sazbami o 0,1 – 0,2 o proti novým hypotékám. Možnost ověření splátkové historie klienta v bankovních registrech, tak v případě bezproblémového splácení umožňuje bankám snížit rizikovou přirážku. Aktuálně je možné získat sazbu ještě za 1,59% p.a.

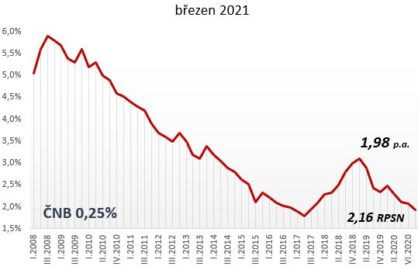

Průměrná hypotéka za 3.2021: 3006901 Kč, odpovídá splátce 11 084 Kč, při sazbě 1,98% p.a. a splatnosti 30 let

Aktuální hypo-index

Skladba indexu: březnový index je tvořen aritmetickým průměrem sazeb hypotečních úvěrů poskytnutých s 3, 5 a 7 letou fixací, podíl úvěrů sjednaných bez doplňkových bankovních produktů (životní pojištění, poj. schopnosti splácet, kreditní karta, investice) představuje 80-85%, podíl zvýhodněných úvěrů na refinancování dosáhl 35%, index nezahrnuje produkty stavebních spořitelen.

(zdroj: statistika ČNB, ČSA a komerční banky)

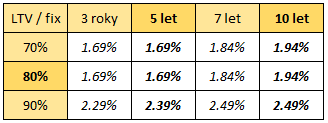

Úrokové sazby v roce 2021

Růst ceny zdrojů bank

Začátkem roku dochází k růstu finančních zdrojů bank na kapitálových trzích, přičemž tato situace brzy vyústila v nevyhnutelný růst ceny služeb bankovních domů. Zejména dochází ke zdražení hypotečních úvěrů s dlouhodobými fixacemi na 7 a více let.

– MONETA jako první přistoupila ke zvýšení úrokových sazeb již v lednu 2021, v únoru přistoupila k letos druhému navýšení a od 22.3. dochází ke opětovnému zdražení pro 5, 7 a 10leté fixační období o 0,2 %,

– UniCredit Bank oznámila také zvýšení sazeb, úrokové sazby začínají od 1,79% pro 3 leté fixace při sjednání CPI,

– mBank zvýšila letos sazby ve svém úrokovém lístku také již 2x. V březnu zavádí populární 7 letu fixaci, nejnižší úrokovou sazbu bank nabízí od 1,84% pro 5 letou fixaci při sjednání pojištění Cardif,

– Sberbank srovnává úrokovou sazbu pro hypotéky na 1 mil Kč s konkurencí tj. na 1,89% při zajištění úvěru pojištěním schopnosti splácet. Platí pro fixace 5 a 7 let.

Trojice velkých bank

ČSOB group jejíž součástí jsou také Hypoteční banka a Českomoravská stavební spořitelna (ČMSS) oznámila zvýšení úrokových sazeb u hypotečních úvěrů se 70% LTV o 0,1 u 80% LTV o 0,2. Sazby u 90% LTV zůstávají beze změny. Změna začíná platit od 8.3.2021

Komerční banka upravuje svůj úrokový list k 5.3.2021, obdobně jako ostatní konkurenční banky navyšuje úrokové sazby 0,1 u 80% LTV, standardní sazby pro průměrné hypotéky tak začínají od 2,39%.

Česká spořitelna, která s KB a ČSOB společně zaujímají většinový tržní podíl, standardní sazby ve svých oficiálně publikovaných úrokových listech zatím nezměnila. S ohledem na konkurenční jednání ostatních hráčů však ochota poskytovat výraznější slevy již výrazně opadá.

Refinancování s nižšími sazbami

Většina bank dlouhodobě nabízí úrokové sazby pro refinancování dříve poskytnutých úvěrů s nižšími sazbami o 0,1 – 0,2 oproti novým hypotékám. Možnost ověření splátkové historie klienta v bankovních registrech, tak případě bezproblémového splácení umožňuje bankám snížit rizikovou přirážku. Do 23.03.2021 je možné získat 5 letou sazbu ještě za bezkonkurenčních 1,59% p.a.

Tabulka standardních sazeb únor 2021

Aktualizace 20. 03. 2021

Změny na českém bankovním trhu

Konec Equa Bank

Raiffeisenbank oznámila převzetí Equa Bank, tedy koupi 100% akcí Equa Bank od fondu AnaCap Financial Partners. Po schválení této akvizice regulační úřady, které je odhadováno na konec druhého čtvrtletí 2021, tak značka Equa Bank po 10 letech své existence splyne s Raiffeisenbank.

Equa bank patří k menším bankám, obsluhuje přibližně 480 000 klientů. Ke konci roku 2020 vykazovala celková aktiva 72 miliard Kč. Objemem poskytnutých hypoték zaujímá méně než 1% tržního podílu. Z rok 2019 banka vykázala čistý zisk 403 mil. Kč

Bankovní kolos na obzoru?

Vznikne v České republice nová třetí největší banka? Finanční skupina PPF Petra Kellnera usiluje o spojení MONETA Money bank, Air Bank, Home Credit a Zonky. Spojením těchto bank by na českém trhu vzniknula obří finanční instituce, která by zaujímala z hlediska tržního podílu třetí pozici a představovala by silnou konkurenci stabilní jedničce, tedy České spořitelně. Návrh PPF však musí nejprve odsouhlasit akcionáři MONETA Money banky.

- MONETA:

počet klientů: 1,351 milionu

počet poboček: 160

čistý zisk: 1,9 miliardy korun - Air Bank

počet klientů: 847 tisíc

počet poboček: 34

čistý zisk :1,2 miliardy korun - Zonky

počet zaúvěrovaných klientů: 66 tis.

objem poskytnutých úvěrů: 14 miliard korun

čistá ztráta: 365 miliard korun - Home Credit

objem poskytnutých úvěrů: 12 miliard korun

čistý zisk: 380 mil korun

Hypoteční index

Česká národní banka

ČNB na únorovém zasedání ke změně monetární politiky zatím nepřistoupila. Bankovní rada ČNB si uvědomuje, že „ekonomika žije tak trochu na steroidech, státní pomoci zafungovaly, ale má to velkou cenu a to jsou dluhy“ (Aleš Michl). Shrnuto, lze letos očekávat postupné vracení se k normálu, a tedy i nevyhnutelný růst referenčních sazeb. ČNB prozatím pouze oznámila výhled opakovaného zvýšení referenčních sazeb během roku 2021.